暴跌中逆勢加倉!Strategy(MSTR.US)上週豪擲8.4億美元購入比特幣

時間:2025-11-18 15:12:57

微策投資

智通財經APP獲悉,Strategy (MSTR.US)週一提交給美國證券交易委員會(SEC)的文件顯示,在截至上週日的七天內,該公司購入了價值 8.356 億美元的比特幣,這是該公司自 7 月以來對這種加密貨幣的最大一筆購買。這使得其持有的比特幣總數達到 649870 枚,價值約 617 億美元。該公司似乎主要用上週完成的一筆歐元計價優先股發行的收益來爲此次購買提供資金。這表明這家由邁克爾·塞勒執掌的公司在上週加密貨幣市場暴跌期間,進一步強化了他率先推行的數字資產儲備模式。

目前,比特幣價格已從 10 月初的高位下跌近 30%,這與市場預期相悖,此前人們認爲華爾街更深度的參與、白宮政策更友好的信號以及主流交易所交易基金(ETF)的興起會穩定市場。散戶投資者在之前的市場低迷中遭受重創,因此不願重新入場,市場流動性也有所減少。對於持有加密貨幣的數字資產託管公司而言,壓力更爲嚴峻,其股價隨所持代幣價格漲跌而波動。

最近的下跌使諸如 Strategy 這樣的公司更接近其比特幣儲備的價值,這揭示了這些股票在下跌時能多快地像槓桿押注一樣,且幾乎沒有下行保護。這種動態使得逢低買入成爲了一個更棘手的選擇,而 Strategy 的披露則成爲了對大型機構投資者信心的一次考驗。

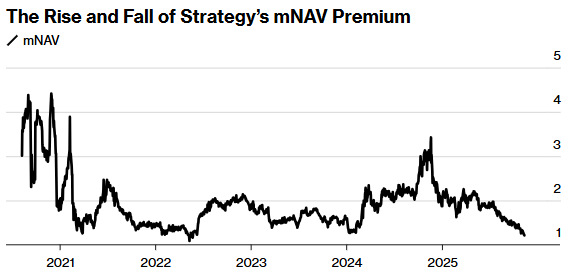

Strategy的 mNAV(市值與比特幣持倉價值之比這一關鍵估值指標)已從 2.5 以上暴跌至 1.2。這種溢價曾經使Strategy成爲比特幣高貝塔係數替代品,但如今已變得過低,無法吸引同樣的動量策略追隨者——這削弱了曾經使其上漲的良性循環。

自該公司於 2020 年 8 月宣佈開始購買比特幣以來,其股價已上漲超過 1500%。同期,標普500指數上漲了一倍多。該股票自 2024 年 11 月 20 日達到 473.83 美元的歷史高點以來已下跌約 57%。

而比特幣週一跌破9.15萬美元關口,拋售潮進一步加劇,年內所有漲幅已悉數回吐。期權市場上,交易者的看空押注愈發密集,他們堅信,隨着大額買家紛紛撤離,當前跌勢遠未結束。市場情緒的轉變迅猛且劇烈。下行保護需求——尤其是針對9萬美元、8.5萬美元和8萬美元價位的保護——已大幅激增。Coinbase(COIN.US)旗下衍生品平臺Deribit的數據顯示,本月晚些時候到期的保護性期權交易活動尤爲活躍。

Strategy的聯合創始人兼董事長塞勒最初通過出售普通股爲公司的比特幣購買提供資金。隨着投資者因擔心股權稀釋而對普通股的溢價逐漸消失,該公司後來開始發行可轉換債券,最終發行了優先股。最近,該公司還從歐洲市場籌集資金。

據一份 8-K 報告顯示,Strategy 公司於上週四完成了以 6.2 億歐元(約合 7.168 億美元)的價格出售以歐元計價的永久性優先股的交易。該公司報告稱,出售了 775 萬股10% A類永久性流式優先股,扣除費用和開支後,共籌集到 7.039 億美元的淨收益,這一交易規模是該公司最初設定的 3.5 億歐元目標的兩倍。這是這家比特幣儲備公司的最新一輪融資活動,而近幾個月來比特幣的收購速度放緩,比特幣的價格也大幅下跌。

自10月初的大規模清算潮抹去約190億美元數字資產價值後,整個加密貨幣市場持續動盪。Coinglass數據顯示,加密貨幣期貨未平倉合約量已下降,其中Solana等小型代幣的持倉量降幅超一半。

塞勒於 2020 年開創了數字資產財庫模式,將原 MicroStrategy 轉變爲一種槓桿式的比特幣投資工具。但該模式的威力依賴於不斷擴大的市場淨值溢價以及信心循環機制,而如今這些機制似乎正在減弱。其他加密貨幣包裝公司,包括 BitMine Immersion Technologies Inc.、Nakamoto Holdings Inc. 和 ETHZilla,也經歷了類似的估值縮水。

免責聲明:本資訊不構成建議或操作邀約,市場有風險,投資需謹慎!